フリーランスとして独立・活動するときに、多くの人が直面するのが「資金繰り」の不安です。会社員のように毎月一定の収入があるわけではなく、案件によっては入金が遅れたり、収入がゼロになる月があったりします。

特に開業初期や案件の切り替わり時期には、この資金繰りの問題が深刻化しやすく、事業継続の大きな障壁となることもあります。

この記事では、中小企業診断士・FP監修のもと、実際にあった失敗例からフリーランス初心者が知っておくべき資金繰りの不安、安定したお金のやりくりを実現するための対策を分かりやすく解説します。収入の変動に左右されず、お金の不安から解放されて本業に集中できるようになるでしょう。

フリーランスは「自分で稼いで自分で管理する」働き方です。税金や社会保険料はまとめて支払う必要があり、「気づいたら資金が足りない」という状況に陥りやすいのが特徴です。実際に、多くのフリーランスが「収入の不安定さ」を主要な課題として抱えています。実際にフリーランスが陥りやすい資金繰りの失敗例から、お金の不安がつきまとう理由を紹介します。

会社員と異なり、フリーランスの収入は案件の受注状況によって大きく変動します。繁忙期と閑散期の差が大きく、毎月同じ金額を稼げるとは限りません。特に季節性のある業種では、収入ゼロの月が数ヶ月続くこともあります。

収入変動の例

例:Webデザイナーの場合

4月:20万円(新年度案件多数)

5月:10万円(GW明けで案件減少)

6月:40万円(通常案件)

請求から入金まで30日後・60日後といったケースが多く、キャッシュフローにズレが生じます。特に大企業との取引では、支払いサイトが長期化する傾向があり、「仕事は完了したのに入金がない」という状況が発生する可能性があります。

失敗例

「大口案件の入金を当てにしていたが、取引先の都合で2ヶ月遅延。予定通りに入金がなく、生活費が不足して家計が赤字化。急遽、高金利のカードローンに頼ることになった。」

給与天引きがないため、自分で積み立てておかなければ一度に大きな負担となります。所得税、住民税、国民健康保険料、国民年金保険料、さらに消費税(売上1,000万円超)まで、すべて自己管理が必要です。

失敗例

「売上が好調だった年の翌年、確定申告で多額の税金が発生。しかし、その時点で資金不足により納税できず、延滞税が発生。結果、信用情報にも悪影響を及ぼし、その後の融資審査に支障をきたした。」

延滞税は年率最大14.6%という高率で課税されます。また、税金の滞納は信用情報に記録され、将来の資金調達にも影響します。

家賃や通信費、保険料、サブスクリプションなどは収入がなくても支払わなければなりません。これらの固定費が高いほど、収入変動時の負担が大きくなります。

失敗例

「好調な時期に高額なオフィスを借り、最新設備を導入。しかし、市場環境の変化で受注が激減。収入が減ったときに削減できず、資金繰りが行き詰まった。」

請求書はできるだけ早めに発行し、入金までの時間を短縮します。取引先によっては入金サイトの短縮交渉が可能な場合もあります。また、キャッシュフロー表を作成して、資金の流れを可視化することが重要です。

入金サイト短縮のポイント

所得税・住民税・消費税などは後からまとめて請求されます。毎月の収入から一定割合を積み立てておくと、支払期に慌てずに済みます。

税金積立の目安

コワーキングスペースやサブスクリプションの見直しで支出を減らすことが可能です。固定費が軽ければ、収入変動に対応しやすくなります。定期的に契約内容を見直し、使用頻度の低いサービスは解約を検討しましょう。

フリーランスは収入が月ごとに変動するため、思わぬタイミングで資金が不足することもあります。そんなときのために、あらかじめ緊急時の資金調達方法を理解しておくことが大切です。次項では、具体的な資金調達方法を紹介します。

3-1. 「予備資金」の確保

最も安心なのは「予備資金」を手元に確保しておくことです。生活費の3〜6ヶ月分程度を別口座に取り分けておけば、急な出費や入金遅延があっても落ち着いて対応できます。

3-2. ビジネスカードや小口ローン

また、ビジネスカードや小口ローンを「安全網」として確保しておくのも一つの方法です。少額でも迅速に資金を準備できるため、入金遅延や急な支出に備えられます。ただし、金利は高めに設定されているケースが多いため、利用は短期間・最小限にとどめることが安心につながります。さらに、返済の遅延は信用情報に直結し、将来の融資や契約に影響する可能性があるため、計画的な利用を心がけましょう。

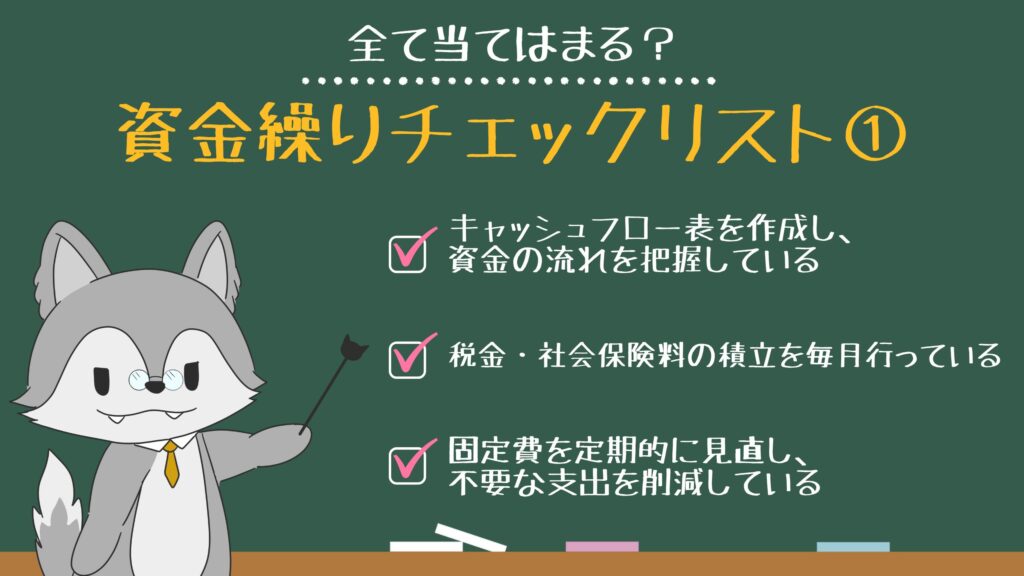

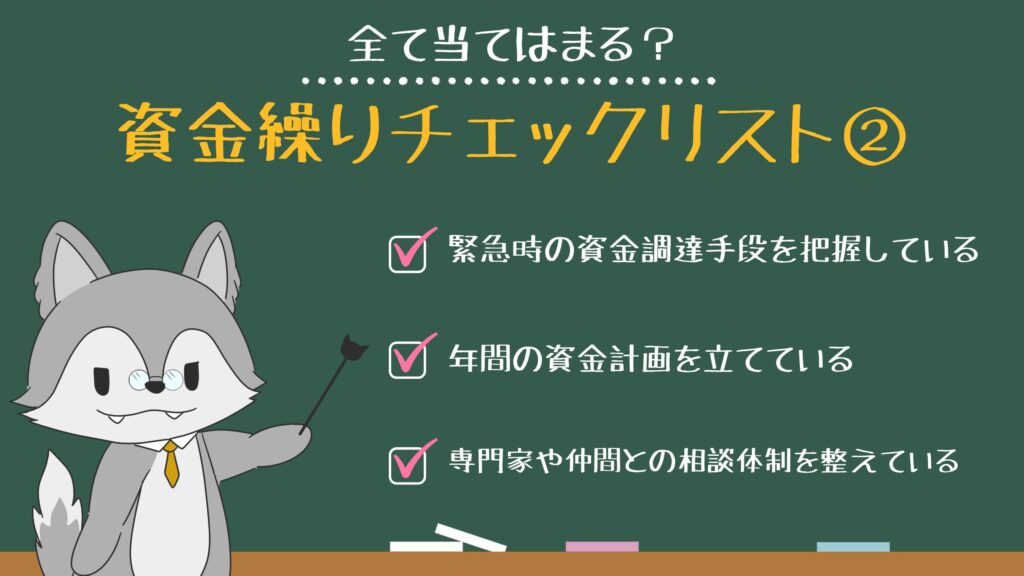

4. 資金繰り改善チェックリスト

安定した資金繰りを目指すため、以下のチェックポイントを参考にしてください。

資金繰りチェックリスト

フリーランスは、収入が不安定だからこそ、資金繰りを管理することでより安心して仕事に集中できます。生活防衛資金を準備し、入金と支出を常に意識し、税金の積み立てや固定費の見直しを徹底することが、安定した経営の鍵です。

さらに、緊急時の資金調達方法をあらかじめ知っておけば、不測の事態にも落ち着いて対応できます。大切なのは、「稼げる時に備える」という意識を持ち続け、お金を味方につけることです。適切な資金管理を通じて、お金の心配から解放され、本業に集中できる環境を自分で整えていきましょう。

より効果的な資金管理を目指すなら、中小企業診断士やFPといった専門家に相談するのも一つの方法です。同業者の体験談を聞いたり、フリーランスコミュニティで情報交換をすることも非常に役立ちます。フリーランスコミュニティのNoBelongsでは、資金繰りの経験を持つ先輩フリーランスや専門家に直接相談することができます。一人で悩まず、経験豊富な仲間たちのサポートを受けながら、安心して事業を継続していきましょう。

上垣 梨路(うえがき なしろ)

中小企業診断士・AFP。経営戦略やキャリア形成をテーマに、若手フリーランスや起業家の挑戦を支援している。